Avril 2020. En pleine crise du Covid, les pays créanciers membres du Club de Paris, sous l’impulsion d’Emmanuel Macron, décident de suspendre la dette de 48 pays, principalement en Afrique subsaharienne. Dans les faits, des dettes d’un montant de 13 milliards de dollars (11,9 milliards d’euros) voient leur remboursement différé, afin que les pays concernés puissent se concentrer sur les dépenses sanitaires.

Ce montant paraît relativement faible, et pour cause : les pays du Club de Paris, qui regroupe notamment les anciennes puissances coloniales, représentent moins de 20 % de la dette bilatérale (d’État à État, NDLR) des pays subsahariens, dette qui représente désormais seulement le quart de la dette externe de ces pays.

→ REPORTAGE. En Égypte, « plus rien n’est abordable », même le pain

Deux ans après, si cette mesure d’urgence a été saluée, beaucoup de pays d’Afrique accumulent les difficultés. D’après le Fonds monétaire international (FMI), plus de la moitié d’entre eux sont en situation de surendettement ou présentent un « risque élevé » de surendettement. Pire, plus aucun pays de la région n’est désormais membre de la catégorie « risque faible ». Au total, ces pays doivent plus de 400 milliards de dollars (366 milliards d’euros) à leurs créanciers.

Développement du marché obligataire

Les créanciers privés n’avaient pas rallié l’initiative de la suspension du service de la dette. Ils sont aujourd’hui les principaux prêteurs en Afrique subsaharienne. D’après la Banque mondiale, ils détenaient, en 2019, 43 % de la dette externe de ces pays. Dans la majorité des cas, ces emprunts ont lieu via le marché obligataire : des États, des collectivités locales, des banques ou de grandes sociétés privées y vendent directement leurs titres aux investisseurs professionnels

Principale source de financement de la région, pour avoir progressé en flèche depuis dix ans, ce marché cache des disparités entre les pays. Car qui dit marché, dit notation, et seule la dizaine de pays la mieux notée emprunte régulièrement par ce biais. Le Bénin ou la Côte d’Ivoire ont ainsi pu s’endetter ces derniers mois avec des taux compris entre 4 et 5 %, sur une durée de onze ans… À titre de comparaison, la France s’endette actuellement à moins de 1 % sur dix ans.

→ ANALYSE. Les créanciers privés compliquent le règlement de la dette africaine

Le développement du marché obligataire subsaharien est une conséquence du contexte macroéconomique favorable des dernières années. Les politiques de taux bas des banques centrales occidentales ont poussé certains investisseurs, à la recherche de rendements plus élevés, à se tourner vers ces marchés. « Sur le marché, on connaît le taux moyen de sortie (le taux d’intérêt, NDLR), le volume, mais pas l’identité du créancier, ce qui rend difficile de savoir précisément qui ils sont », détaille Thomas Mélonio, directeur de la recherche à l’Agence française de développement (AFD).

Remontée des taux

« Généralement, il s’agit de banques commerciales, de fonds d’épargne qui sont prêts à prendre des risques, poursuit-il. Ces acteurs sont dans une logique de diversification. On ne trouve que peu de fonds de pension traditionnels sur ce segment de marché, leurs stratégies privilégiant le plus souvent des placements moins risqués. »

Toutefois la tendance pourrait se retourner. Le retour de l’inflation en Europe et aux États-Unis, synonyme du resserrement du robinet du crédit dans ces États, pourrait conduire les banques centrales américaine et européenne à remonter leurs taux, pour que leurs économies restent attractives. Cela provoquerait une augmentation généralisée.

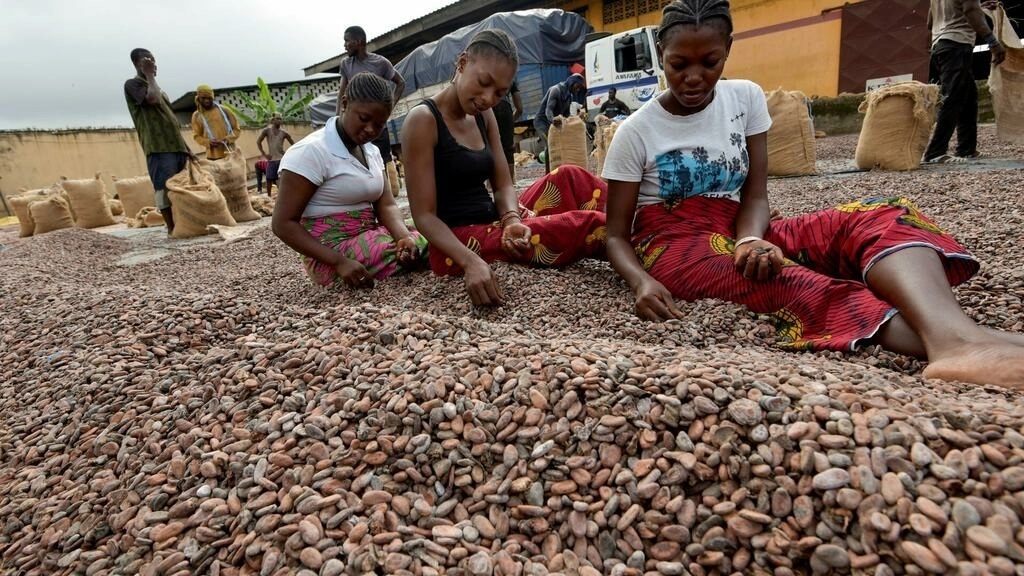

Par ailleurs, l’inflation sur le marché mondial des matières premières, chamboulé par la succession de la crise du Covid et de la guerre en Ukraine, devrait se répandre partout. Pour les États qui cumulent déficit commercial et déficit budgétaire, la hausse du coût des importations va se cumuler avec celle des taux d’emprunt.

« Fonds vautours »

D’autant que ces obligations sont généralement libellées en dollars, ce qui peut augmenter la charge de la dette lorsque leur monnaie nationale se déprécie. Pour se protéger de ce risque de change, les pays de la zone franc CFA ont donc choisi d’émettre des dettes en euros ces dernières années, leur devise nationale étant indexée sur la monnaie européenne.

En cas de défaut de paiement, le recours aux partenaires privés peut se muer en parcours du combattant. En effet, les dettes des pays en défaut sont généralement revendues, au risque d’atterrir dans les mains de « fonds vautours » spécialistes du recouvrement. Ces derniers traînent alors les États défaillants devant les cours anglo-saxonnes, qui leur donnent souvent raison.

Les institutions financières internationales, principalement le Fonds monétaire international (FMI) et la Banque mondiale, restent des acteurs précieux de la finance e, Afrique, avec près du tiers des financements alloués – en recul toutefois de sept points sur la dernière décennie.

Des taux inférieurs au marché

Leurs stratégies d’investissement diffèrent. Les financements du FMI visant surtout à mettre fin aux désordres de la balance des paiements des États. La Banque mondiale s’attelle au financement de projets particuliers et orientés vers le développement. L’octroi de ces prêts peut être conditionné, par exemple, à des réformes structurelles.

Les institutions internationales ne prêtent pas aux conditions du marché : leurs prêts sont dits concessionnels. Plus un État a des difficultés d’accès au financement privé, plus ces institutions s’avèrent propices pour lui prêter – à un prix plus modéré qu’un acteur privé. En 2020, la Banque mondiale a accordé des prêts concessionnels au taux moyen de 3,125 %, avec des échéances longues et d’éventuels délais de grâce.

→ LES FAITS. Moderna choisit le Kenya pour sa première usine de vaccins à ARN messager en Afrique

« Pour le développement de ces pays, il faut des investisseurs calmes, patients, avec du crédit à long terme à taux bas, explique Gregory Smith, ancien économiste à la Banque mondiale, auteur de Where Credit Is Due (1), une analyse sur la dette africaine. C’est ce que font la Banque mondiale et le FMI par exemple, mais ce n’est pas suffisant pour couvrir les besoins de financement de ces pays. » Ces financements couvrent moins du tiers des seuls besoins liés à l’atteinte des Objectifs de développement durable fixés par les Nations unies pour 2030.

Face à cette quête de financements, un autre acteur, étatique celui-ci, a fait sa place sous le soleil africain depuis une vingtaine d’années : la Chine, devenue aujourd’hui un des principaux créanciers de l’Afrique subsaharienne.

----------

Dette africaine, la règle des trois

Les créanciers de la région subsaharienne peuvent être divisés en trois catégories :

– Les créanciers privés, très largement trouvés sur le marché obligataire, et qui détiennent 43 % de la dette de ces pays. Les encours de la dette détenue par ces créanciers ont augmenté de 470 % depuis 2006.

– Les créanciers multilatéraux, principalement le Fonds monétaire international et la Banque mondiale, détiennent 31 % de la dette, dont les encours ont augmenté de 179 % depuis 2006.

– Les créanciers bilatéraux, à savoir d’État à État : ils pèsent 26 % des prêts consentis aux pays d’Afrique subsaharienne. Près des deux tiers (62 %) sont contractés auprès de la Chine. Les encours de la dette détenue par ces créanciers ont augmenté de 123 % depuis 2006.